El CME Group es el mayor mercado de derivados del mundo. En esta guía, aprenderás todo sobre el CME Group, incluidas las cuatro principales bolsas que lo componen, qué operaciones se ofrecen, cómo está regulado y cómo empezar a operar.

Contenido

¿Quiénes son el Grupo CME?

El Grupo CME gestiona algunas de las bolsas de materias primas y derivados más grandes e importantes del mundo.

CME Group gestiona cuatro bolsas:

- Bolsa Mercantil de Chicago (CME)

- Junta de Comercio de Chicago (CBOT)

- Bolsa Mercantil de Nueva York (NYMEX)

- La Bolsa de Materias Primas (COMEX)

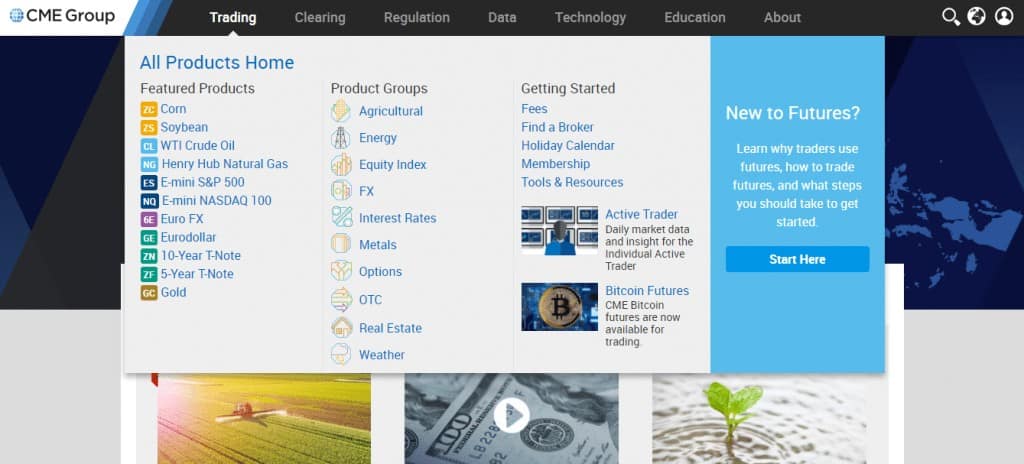

Estas bolsas ofrecen negociación de productos de referencia mundiales en todas las clases principales de activos, incluidos futuros y opciones basados en divisas, tipos de interés, energía, índices bursátiles, agricultura, metales, meteorología, bienes inmuebles y criptodivisas.

CME Group opera una plataforma electrónica global de negociación que permite a los usuarios de todo el mundo acceder a los mercados de todos los productos que negocia.

También opera CME Clearing, que es uno de los principales proveedores mundiales de compensación centralizada de productos negociados en el mercado extrabursátil (OTC).

Su enorme gama de productos y su importante papel en la compensación de operaciones hacen de CME Group una de las bolsas mundiales más importantes para los mercados de materias primas.

CME Group desempeña un papel fundamental al reunir a particulares, instituciones y empresas que necesitan gestionar el riesgo o buscan beneficiarse de su asunción.

¿Qué puedes negociar con CME Group?

CME Group ofrece a sus clientes acceso a la negociación de las siguientes categorías de productos:

| Categoría | Productos | Plataforma de negociación | Datos del mercado |

|---|---|---|---|

| Agricultura | CME Group ofrece futuros y opciones sobre futuros de materias primas agrícolas que abarcan estas categorías: | CME Globex | CME ofrece productos agrícolas con liquidación financiera y física. |

| Energía | CME Group ofrece futuros y opciones sobre materias primas energéticas que abarcan estas categorías:

| CME Globex | |

| Índices bursátiles | CME Group ofrece futuros y opciones sobre futuros para índices estadounidenses, internacionales y de sectores selectos. | CME Globex | CME Group ofrece contratos e-mini de menor tamaño sobre diversos índices estadounidenses. |

| Divisas | El grupo CME ofrece futuros y opciones sobre futuros para los siguientes grupos de divisas:

| CME Globex | CME Group ofrece microcontratos electrónicos de menor tamaño sobre determinados pares de divisas. |

| Tipos de interés | El grupo CME ofrece futuros y opciones sobre futuros para las siguientes categorías de tipos de interés:

| CME Globex | |

| Metales | CME Group ofrece futuros y opciones sobre futuros para metales productos básicos que abarcan cuatro categorías:

| CME Globex | |

| OTC | CME compensa swaps de tipos de interés, swaps de incumplimiento crediticio, 12 swaps de divisas no entregables y 26 contratos a plazo liquidados en efectivo. | CME ClearPort | La compensación CME ofrece compensación en tiempo real con procesamiento directo. |

| Inmobiliaria | CME Group ofrece futuros y opciones sobre futuros para 10 índices de precios inmobiliarios regionales. | CME Globex | Los índices regionales toman como referencia los índices de precios de la vivienda del área metropolitana Case-Shiller para los mercados residenciales de Boston, Chicago, Denver, Las Vegas, Los Ángeles, Miami, Nueva York, San Diego, San Francisco y Washington DC. |

| El tiempo | CME Group ofrece futuros y opciones sobre índices basados en la temperatura para varias ciudades estadounidenses e internacionales. | CME Globex | |

| Criptomoneda | CME Group ofrece futuros y opciones sobre Bitcoin. | CME Globex | Basado en el Tipo de Referencia del Bitcoin (BRR) regulado de la CME CF. |

Cómo empezar a negociar productos del CME Group

Los operadores de pueden abrir una cuenta en una de estas empresas de corretaje reguladas para operar con materias primas basadas en productos del CME Group:

Los CFD son instrumentos complejos y conllevan un alto riesgo de perder dinero rápidamente debido al apalancamiento. Entre el 74% y el 89% de las cuentas de inversores minoristas pierden dinero al operar con CFD. Debes considerar si puedes permitirte asumir el alto riesgo de perder tu dinero.

¿Cómo se regula CME Group?

Las bolsas de materias primas de Estados Unidos están reguladas por la Comisión de Comercio de Futuros de Materias Primas (CFTC).

La misión de la CFTC es facilitar "mercados abiertos, transparentes, competitivos y financieramente sólidos". La agencia trabaja para limitar los problemas sistémicos y salvaguardar a los participantes en el mercado, a los consumidores y al público en general del fraude, la manipulación y las prácticas abusivas.

La CFTC tiene amplios poderes para hacer cumplir las leyes y reglamentos que rigen el comercio de materias primas en Estados Unidos, incluido el funcionamiento del CME Group.

Además, CME Group tiene su propio departamento de regulación del mercado, que funciona como brazo autorregulador de la empresa.

El trabajo de este departamento consiste en llevar a cabo la vigilancia de las operaciones, posiciones, cuentas y mercados, y evitar las infracciones de las normas bursátiles y de las leyes sobre valores.

El departamento de regulación del mercado se asegura de que cada uno de los mercados de contratos designados (DCM) - CME, CBOT, NYMEX y COMEX - cumpla sus responsabilidades individuales de autorregulación.

Plataformas de negociación de CME Group

La tecnología de negociación y compensación de CME gira en torno a cuatro plataformas:

- CME Globex

- CME ClearPort

- CME Directo

- Elysian

CME Globex

CME Globex es la plataforma de negociación electrónica que proporciona a los operadores conectividad con futuros y opciones de todas las clases de activos.

Los operadores pueden introducir directamente sus órdenes, ver el libro de órdenes y obtener datos de precios en tiempo real en CME Globex. CME Group también permite a desarrolladores externos personalizar herramientas para CME Globex.

CME ClearPort

CME ClearPort es un conjunto completo de servicios de compensación para el mercado OTC.

ClearPort compensa diariamente más de 300.000 contratos de múltiples clases de activos. Más de 17.000 usuarios, entre empresas comerciales, bancos, fondos de cobertura, gestores de dinero y empresas de compensación, utilizan CMEClearPort.

CME Directo

CME Direct es la aplicación front-end que proporciona acceso tanto a CME Globex como a CME ClearPort con una única interfaz.

Si una empresa de futuros (FCM) es compatible con CME Direct, los clientes de esa empresa podrán acceder a la aplicación.

Elysian

El sistema de negociación Elysian Liquid es una plataforma de negociación, casación y subasta que permite a los participantes en el mercado OTC casar órdenes de derivados de tipos de interés, derivados de crédito, renta fija y materias primas.

La plataforma la utilizan sobre todo las grandes instituciones, como los brokers interbancarios y las bolsas.

Historia importante del Grupo CME

La historia del Grupo CME se remonta a mediados del siglo XIX en Estados Unidos. La economía estadounidense se expandía rápidamente y la población se extendía por una zona geográfica cada vez mayor.

Alimentar a la población requería mercados organizados y eficientes para comprar, vender y transportar alimentos a las ciudades de todo el país.

Mercados a plazo

El comercio de ganado y la demanda de cereales para alimentar a la población condujeron al establecimiento de mercados de contratos a plazo de materias primas en Estados Unidos.

Los agricultores del Medio Oeste llevaban sus cosechas a Chicago para almacenarlas antes de enviarlas a la Costa Este.

Sin embargo, durante el almacenamiento, los precios de estos granos podrían cambiar por diversas razones. La calidad del artículo almacenado podría deteriorarse, por ejemplo, o la demanda del artículo podría aumentar o disminuir.

Para permitir a compradores y vendedores fijar los precios de las transacciones antes de la entrega, las partes crearon contratos a plazo.

Estos contratos obligaban al vendedor a entregar una cantidad acordada del grano en cuestión por un precio acordado en una fecha acordada.

A cambio de esta obligación, el vendedor recibiría un pago por adelantado por los granos. Estos contratos se denominan contratos a plazo. En 1848, un grupo de brokers creó la Chicago Board of Trade (CBOT), y en 1851 empezaron a negociarse estos contratos en la bolsa.

Mercados de Futuros

A medida que más agricultores empezaron a entregar sus cereales en los almacenes de Chicago, compradores y vendedores se dieron cuenta de que los contratos a plazo personalizados eran engorrosos e ineficaces. Además, sometían al comprador al riesgo de impago por parte del vendedor.

Un grupo de brokers agilizó el proceso creando contratos normalizados idénticos en estos términos:

- La cantidad y calidad del bien entregado

- El plazo de entrega

- Las condiciones de la entrega

También crearon una cámara de compensación centralizada para que actuara como contraparte de ambas partes en la transacción. Esto eliminó el riesgo de impago que existía con los contratos a plazo.

En 1865, los operadores y comerciantes del CBOT empezaron a negociar estos contratos formalizados, conocidos como contratos de futuros.

En la década de 1870, los mercados de futuros estaban floreciendo, y la CBOT construyó un foso octogonal para realizar operaciones de futuros al descubierto.

En 1898 se inauguró en Chicago el Chicago Butter and Egg Board, predecesor de la CME.

En los 100 años que siguieron a la creación de la CBOT, los productos agrícolas siguieron siendo las principales materias primas negociadas en las bolsas de futuros.

En 1936, la CBOT añadió la soja, y en la década de 1960 la CME introdujo los vientres de cerdo congelados y el comercio de ganado vivo. En 1969, el CME lanzó un contrato de futuros sobre la plata, que fue la primera mercancía no agrícola.

Productos financieros

En la década de 1970, empezaron a tomar forma nuevos productos financieros.

La decisión de Estados Unidos de poner fin a la vinculación del dólar al precio del oro produjo un sistema de moneda de libre flotación.

En otras palabras, la oferta y la demanda, y no las paridades artificiales, determinaban cuánto valía cada divisa. En 1972, la CME lanzó los primeros contratos de futuros financieros, ofreciendo contratos sobre siete monedas extranjeras.

La idea de comerciar con precios, en contraposición a los bienes físicos, acabó abriéndose camino en otros mercados.

En 1981, el CME lanzó el primer contrato de futuros con liquidación en efectivo sobre el eurodólar. Esencialmente, al vencimiento de un contrato de futuros con liquidación en efectivo, el vendedor del contrato no entrega físicamente el activo subyacente, sino que transfiere la posición en efectivo asociada.

Después de que los reguladores aprobaran el contrato de futuros sobre eurodólares, las bolsas empezaron a cotizar contratos de futuros liquidados en efectivo sobre materias primas tradicionales.

En la década de 1980, la negociación de futuros se amplió a los índices de referencia bursátiles, como el S&P 500.

En 1992, la CME lanzó las primeras operaciones electrónicas en la plataforma de negociación CME Globex. En 1997, la CME lanzó contratos electrónicos de futuros de tamaño mini sobre el S&P 500.

Fusión con otras bolsas

En la década de 2000, el crecimiento seguido de la consolidación en el sector de los servicios financieros condujo a la formación del moderno CME Group.

En 2002, la CME cotizó en la Bolsa de Nueva York (NYSE) y se convirtió en una empresa pública.

En 2005, la CBOT siguió su ejemplo y salió a bolsa en la NYSE.

CBOT

En 2006, CME y CBOT firmaron un acuerdo de fusión, y en 2007 formaron CME Group Inc, uno de los mayores mercados de derivados del mundo.

NYMEX

En 2008, CME Group adquirió NYMEX, que añadió la negociación de energía y metales a su oferta.

Junta de Comercio de Kansas City

En 2012, CME Group adquirió la Kansas City Board of Trade (KCBT ) y añadió el trigo duro rojo de invierno a su gama de productos.

El KCBT se fundó en 1856, poco después de la fundación de la propia ciudad. En aquella época, la junta funcionaba como Cámara de Comercio de la ciudad fronteriza.

La transición a la bolsa de productos se formalizó en 1876, cuando se hizo evidente que el rápido aumento de la producción de trigo en Misuri y los estados circundantes necesitaba una institución que facilitara el comercio y el envío del grano que se producía.

El KCBT ha crecido hasta convertirse en la principal bolsa de trigo del mundo.

Preguntas frecuentes

Aquí tienes algunas respuestas a preguntas frecuentes sobre las bolsas del CME Group.

¿Qué tipos de afiliación ofrece el Grupo CME?

CME Group ofrece tres tipos de afiliación que se pueden comprar, vender o alquilar:

- Despejar

- Empresa

- Individual

Afiliación de compensación

Los miembros compensadores son empresas cuidadosamente seleccionadas que respaldan todas las operaciones realizadas a través de las bolsas de CME Group. Estas empresas están altamente capitalizadas y son supervisadas de cerca por CME Group.

Los miembros compensadores asumen la plena responsabilidad financiera y de rendimiento de las operaciones ejecutadas a través de ellos y compensadas por CME clearing.

Afiliación Corporativa

Este tipo de afiliación permite a las empresas que cumplen los requisitos recibir tarifas preferentes en los productos que negocian en las bolsas del CME Group.

Afiliación individual

Este tipo de afiliación sirve para que los particulares reciban tarifas reducidas y comisiones más bajas en determinados productos. Pueden solicitar y mantener una afiliación individual en una o más de las cuatro bolsas del Grupo CME.

Los operadores pueden obtener información detallada sobre los precios de afiliación en el sitio web de CME Group.

¿Qué comisiones cobra CME Group?

Las comisiones de intercambio por compensar y negociar productos del CME Group dependen del plan de afiliación y del estado de participación del operador.

Las comisiones también varían según el producto, el volumen, el centro de negociación y el tipo de operación. Los operadores pueden consultar la página de tarifas en el sitio web de CME Group para obtener detalles específicos.

¿Qué son los requisitos de margen del CME Group?

Los participantes del mercado en las bolsas CME tienen requisitos de margen inicial y de mantenimiento para las posiciones.

- Margen inicial - Es el pago inicial que se realiza antes de iniciar una operación. El margen inicial es un porcentaje del precio de la operación.

- Margen de mantenimiento - Tras depositar el margen inicial, un participante en el mercado debe mantener un margen de mantenimiento, que es la cantidad de capital necesaria para mantener una posición abierta.

Los requisitos de margen inicial especulativo/no miembro para todos los productos se fijan en el 110% del requisito de margen de mantenimiento para un producto determinado.

Los requisitos de margen inicial del coberturista/miembro para todos los productos se fijan en el 100% del requisito de margen de mantenimiento para un producto determinado.

Los operadores pueden consultar el sitio web de CME Group y buscar por bolsa, clase de activo y producto los requisitos de margen de mantenimiento para cada producto.

¿Qué datos de mercado pone a disposición CME Group?

CME Group pone a disposición de los participantes en el mercado varios tipos de datos de mercado y licencias:

Datos de mercado en tiempo real

CME Group ofrece datos de precios en tiempo real para los mercados de tipos de interés, índices bursátiles, energía, materias primas agrícolas, divisas y activos digitales (por ejemplo, criptodivisas).

Los operadores pueden obtener licencias con información en tiempo real, incluida la siguiente:

- Cotizaciones actuales de compra/venta y precios

- Rangos de apertura y cierre

- Precios altos-bajos

- Últimos precios de venta

- Precios de liquidación

- Profundidad del libro

- Abrir información de Outcry

- Límites de precios

- Datos de liquidación completos y definitivos

- Noticias integradas de S&P y Dow Jones

Mina de datos CME

Este servicio permite a los operadores acceder a datos históricos y probar estrategias de negociación. Algunos datos históricos del CME se remontan a la década de 1970.

Datos derivados

CME Group ofrece un Acuerdo de Licencia de Datos Derivados (DDLA ) que permite a los operadores utilizar los datos de CME Group para crear nuevos productos y servicios.

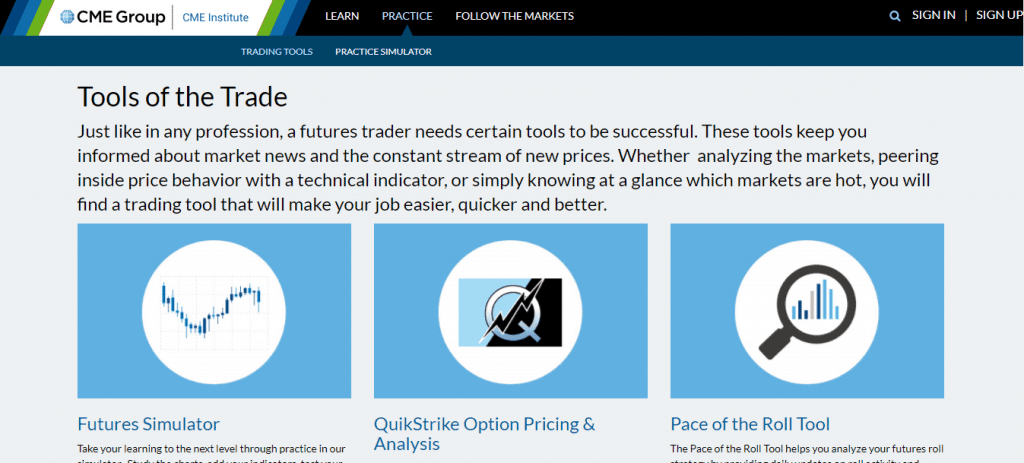

¿Qué materiales educativos ofrece el Grupo CME?

CME dispone de una amplia biblioteca de recursos educativos para enseñar a los operadores el negocio de los derivados y la gestión de riesgos. El sitio web divide el material educativo en cinco secciones:

- Fundamentos del mercado - Esta sección abarca los factores del mundo real que influyen en los precios de los futuros y las opciones.

- Aprende a operar - Esta sección contiene vídeos, artículos, cursos, investigaciones, análisis y otros materiales para operadores de todos los niveles.

- Operaciones de Práctica - En esta sección, los operadores pueden utilizar programas de operaciones simuladas para adquirir experiencia en operaciones.

- Cobertura y gestión del riesgo - Esta sección ofrece material completo sobre cómo gestionar el riesgo utilizando futuros y opciones. La sección se divide en compensación y gestión del riesgo de precios.

- Diversificación de la cartera - Esta sección abarca las estrategias de negociación de futuros gestionados y fondos de cobertura.

Otros recursos educativos complementarios para operadores y empresas de compensación son:

- CME Institute - Esta universidad online tiene un enorme catálogo de cursos a los que los operadores pueden acceder gratuitamente.

- Glosario - Este completo diccionario de términos de negociación ayuda a los operadores a descifrar el lenguaje de los mercados de futuros y opciones.

- Buscador de material educativo - Esta herramienta permite a los comerciantes buscar material educativo en el sitio por tipo de contenido, tema y producto.

Otras lecturas

- Infórmate sobre las mayores bolsas de materias primas del mundo, como Euronext, la Bolsa Europea de la Energía (EEX), la Bolsa de Materias Primas de Zhengzhou (ZCE), el Grupo Deutsche Borse, la Multi (CMX) de la India y la Bolsa de Brasil.

- Si quieres una introducción sobre cómo negociar con materias primas en general, consulta nuestra introducción al comercio de materias primas.